口座振替の導入方法~導入のプロセスや運用上の注意点を解説

ガスや水道、電気などの公共料金、通販の定期コース、家賃、定額制のサービス利用料など、毎月発生する料金の支払い方法として一般的なのが「口座振替」です。口座振替はお客様の支払いの手間を省くだけでなく、事業者にとっても請求書の発行が不要になるなどのメリットがあります。

この記事では、口座振替とは何かをおさらいし、事業者が口座振替を導入する方法や導入にあたって必要なプロセスや導入後に発生する業務について解説します。運用上のハードルとなるポイントを抑えて、口座振替の導入を検討しましょう。

目次

口座振替とはそもそもなにか

口座振替とは、銀行や郵便局など各金融機関の口座から代金を自動的に引き落とす決済手段です。口座引き落とし、自動引き落としとも呼ばれており、一度登録すると解除するまで、毎月決まったタイミングで引落処理が行われます。

お客様が口座振替を利用するメリットとしては、金融機関に毎月支払いに行く必要がない点や振込手数料がかからない点です。事業者側にとっても、お客様の支払い忘れによる未払いが減り、未回収リスクが低い点が一番のメリットです。口座振替は支払いを意識することがなくなるため、サービス利用の継続率が高くなりやすいと言われています。

関連記事:口座振替サービスとは?~手数料の比較と導入企業が得られるさまざまなメリット

口座振込との違い

口座振替と似ている言葉に「口座振込」があります。口座振込は、お客様が自身の口座から他人名義(企業名義)の口座に送金する支払い方法のことです。自動で支払いが行われる仕組みではなく、お客様が振込作業を行う必要があります。

振込はATMや銀行窓口、ネットバンキングで行います。ネットバンキングであればATMや銀行窓口に足を運ばずに、インターネット上から24時間いつでも振込手続きができますが、ATMやネットバンキングの場合は1回に振込できる金額に上限が設定されていることが多いため、金額が大きい場合は注意が必要です。また振込の都度、手数料がかかります。

ただ企業側にとっては口座を用意するだけなので導入ハードルが低く、入金サイクルが短いといったメリットもあります。

口座振替の導入方法と仕組み

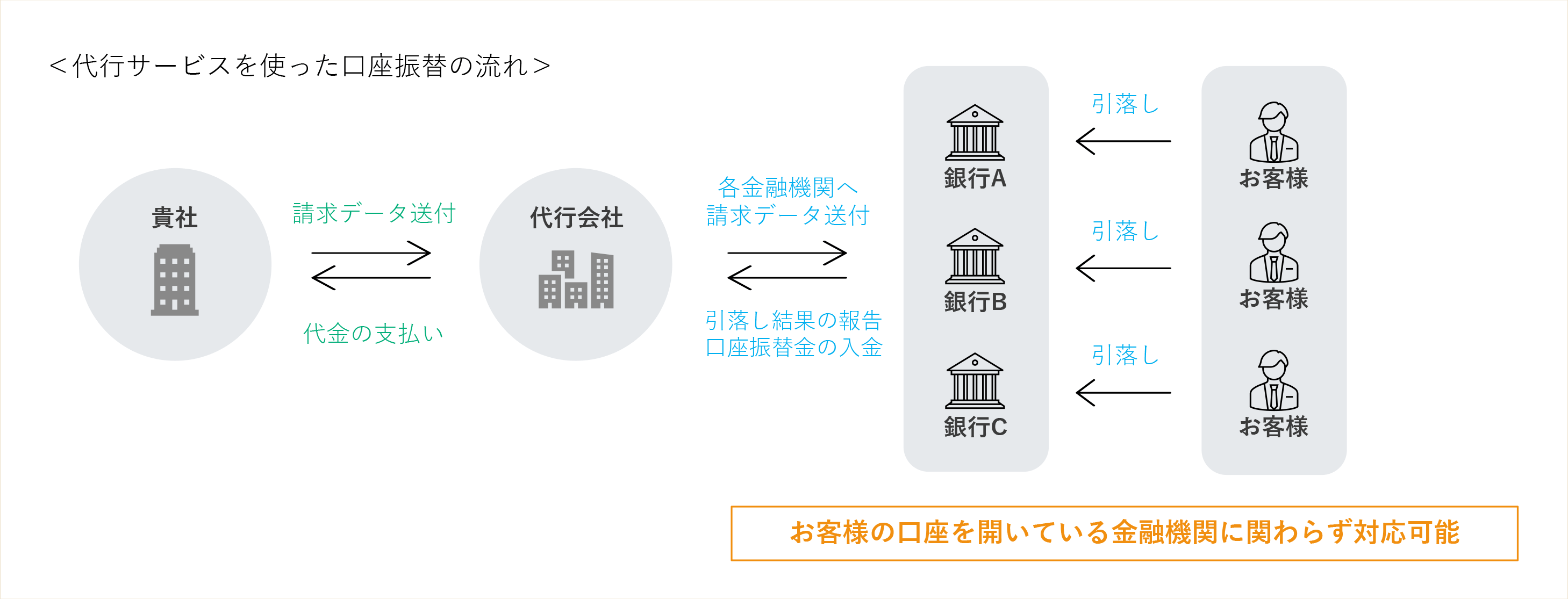

口座振替を導入するには、口座振替に対応した決済代行サービスを利用します。もちろん、各金融機関と直接契約をして口座振替を導入することもできますが、お客様によって口座を開いている金融機関は異なるため、複数の金融機関との口座振替に対応している代行サービスを利用することが一般的です。

代行サービスを利用して導入した場合、代行会社に請求データを送ると、代行会社からお客様の口座に応じた各金融機関に請求データが送付され、引き落としが行われます。そして各金融機関からの引き落とし結果や口座振替金は代行会社に集約され、代金は代行会社から事業者へ一括で支払われます。

口座振替導入までのプロセス

代行会社との契約

まず代行会社と契約をします。必要な書類を提出して申し込むと、代行会社での審査が行われます。問題なく通過すれば口座振替の利用を開始できます。

審査の内容は代行会社によって異なりますが、一般的に数週間~1ヵ月程度かかります。すぐに口座振替を導入できるわけではないので、余裕を持って準備を進める必要があります。

口座振替依頼書の作成

お客様の引落口座を登録する際に代行会社に提出する口座振替依頼書は、代行会社が用意しているフォーマットをそのまま使うこともできますが、代行会社のルールに則っていれば、自社専用のフォーマットを用意して運用することも可能です。

例えば、自社で管理している顧客番号を振替依頼書にも記載する欄を用意しておくと、口座情報を自社データベースに取り込む際に管理しやすくなります。また振替日の項目では、代行会社が対応している複数の候補日を記載してお客様が選択できるようにすることもできますが、事業者側で振替日を決めている場合はその日にちをあらかじめ入れておくこともできます。

基本的には代行会社が見本となるフォーマットを用意しているので、それを元に作成していくことになりますが、細かいルールが多いため、修正を重ねながら調整すると完成までに1ヵ月ほどかかることもあります。

自社システムと連携するための開発

運用を効率化するためには、システム開発も必要です。例えば、Webサイトからサービスの利用申し込みを受ける際に複数の支払い方法を用意している場合、口座振替を選択したお客様を自動で抽出できるようにしておくと、口座振替依頼書の発送をスムーズに行えます。また口座情報をデータベース化できるシステムがあると、情報の管理や請求データの作成がスムーズになります。

請求に関する手間を自動化するためには、引落通知書の作成、代行会社に送る請求データの作成、引き落とし失敗時の処理をシステムで対応できるようにしておく必要があります。代行会社から受け取る引落結果と会計システムとの連携もできていると、経理業務を効率化できます。

また口座振替依頼書を使わずにインターネット上から口座振替の申し込みができる「Web口座振替受付」を導入する場合は、申込ページを用意し代行会社のサイトに連携する開発が必要です。

どこまで対応するかにもよりますが、一から開発をするとなると口座振替を利用開始できるまでに数ヵ月~1年ほどかかる場合もあります。

口座振替導入後に発生する業務

代行会社を使って口座振替を導入すれば、自社で対応する業務は少ないと思われるかもしれませんが、引落口座の登録や引き落とし実行のタイミング、さらに引き落としに失敗したタイミングでさまざまな業務が発生します。

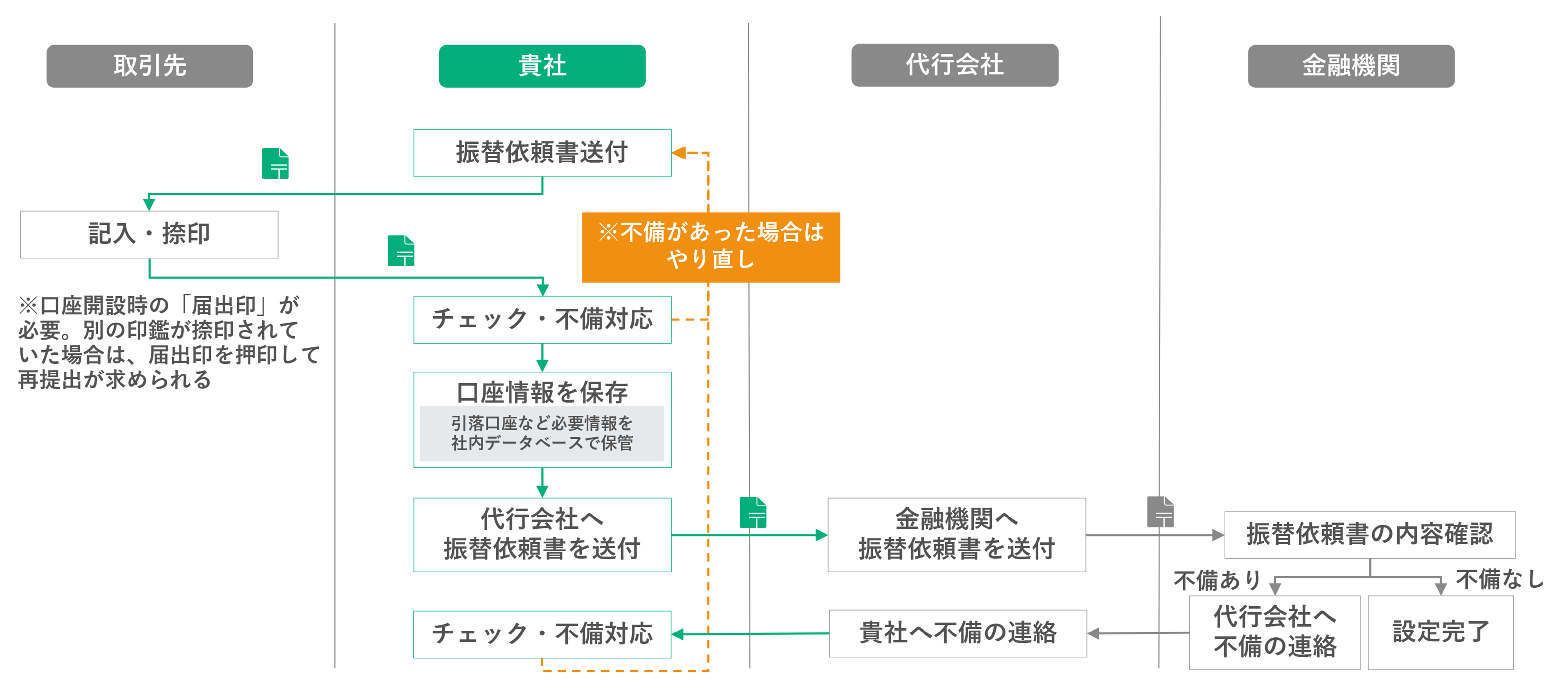

振替依頼書のやりとり(引落口座の登録時)

まず口座振替依頼書を代行会社に提出するため、事業者からお客様に書類を送付し、口座情報を記入してもらう必要があります。一般的には複写式になっており、住所や氏名、電話番号、口座番号を記入、捺印してもらいます。そして記入した振替依頼書を返送してもらい、内容に不備がないかをチェックします。

【書類に不備があった場合】

内容に不備があれば、お客様に書類を再送し訂正して再度提出してもらう必要があります。不備の内容として多いのが、字が読み取れない、訂正印の漏れ、口座種別(普通 or 当座)のチェック漏れなどです。

事業者が確認して問題ないと判断して代行会社に提出したとしても、代行会社から金融機関に提出後、印鑑相違(お客様の口座開設時の届出印と別の印鑑で捺印されている)や印鑑不鮮明で受理されないことがあります。その場合は、代行会社を通して不備の連絡を受けて、再度お客様に振替依頼書を送付するところからやり直さなければなりません。

【書類に不備がない場合】

内容に不備がなければ、事業者側でもお客様の口座情報を自社データベースに登録し、代行会社に振替依頼書を提出します。金融機関でも問題なく受理されれば、引落口座の登録が完了します。

口座振替に使用する口座を変更したいとお客様から申し出があった場合は、同じ手続きで新たに口座登録を行う必要があります。

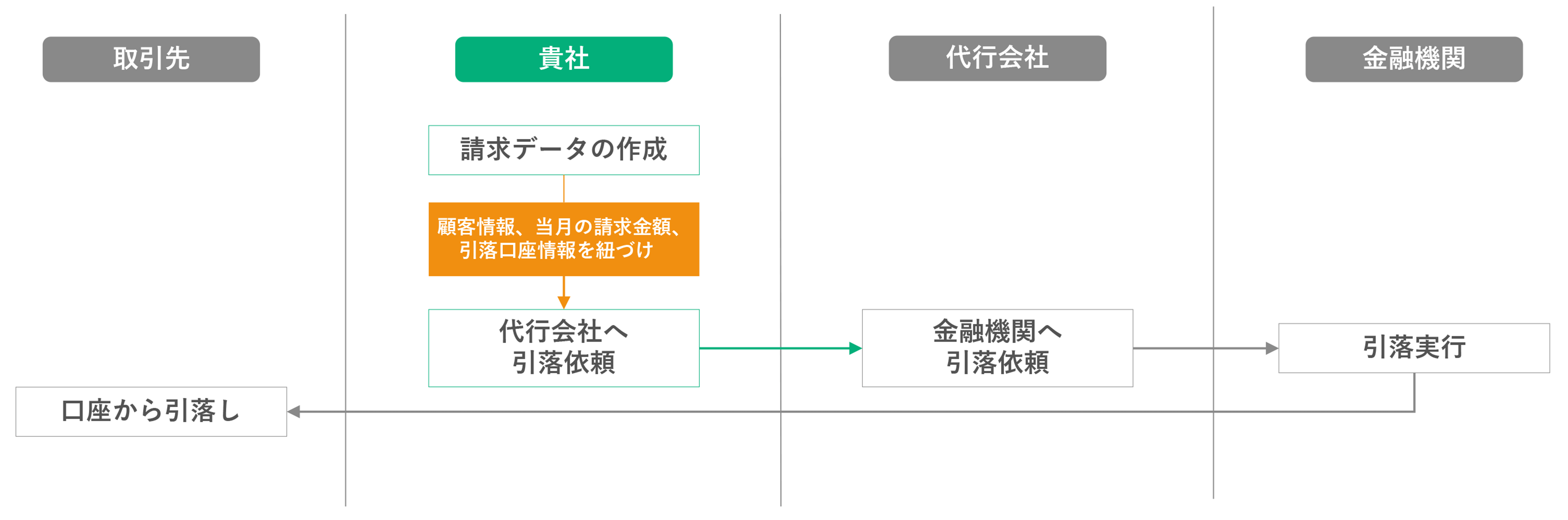

請求データの作成(引き落とし実行時)

引き落としを実行するにあたり、請求データを作成し、代行会社に引落依頼をする必要があります。請求データは、顧客情報、当月の請求金額、引落口座情報を紐づけて作成します。それぞれ違うデータベースに保管している場合、それぞれの情報をCSVで吐き出し、一つのCSVにまとめる作業が発生します。

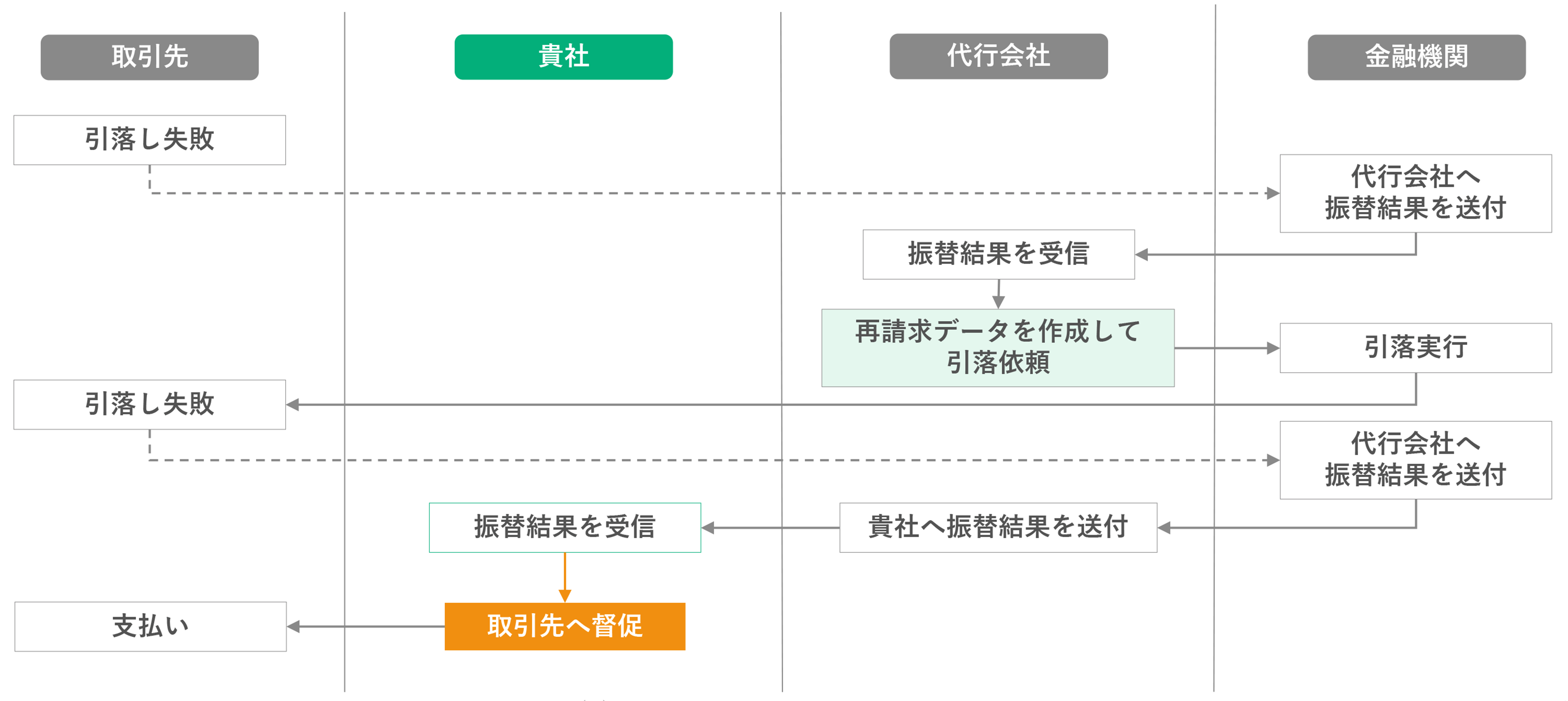

督促業務(引き落とし失敗時)

口座振替は回収率の高い決済方法と言われていますが、口座の残高が足りない場合には引き落としができません。一度失敗しても代行会社が再請求をしてくれることがほとんどですが、それでも引き落としができなかった場合は、事業者からお客様に支払いの督促をする必要があります。

引き落としできなかった代金の回収方法は主に2つです。

- 払込用紙をお送りし、コンビニや銀行、郵便局での振込みをお客様自身に行ってもらう

- 次回の引き落としのタイミングで2回分まとめて請求する

口座振替を運用するうえでの注意点

口座振替を導入するとなると、こうしたさまざまな手続きが発生します。自社で対応するうえで、下記3つのポイントがハードルとなることを知っておきましょう。

口座振替依頼書のやり取りに膨大な手間がかかる

運用上、もっとも手間と時間がかかるのが振替依頼書のやりとりです。書類に不備がある場合、お客様と2度3度のやり取りが発生することも珍しくありません。決済方法に口座振替しか用意していない場合は、引落口座の登録が完了するまでサービスの提供を遅らせるか、一時的に銀行振込など別の決済方法で対応することが必要です。

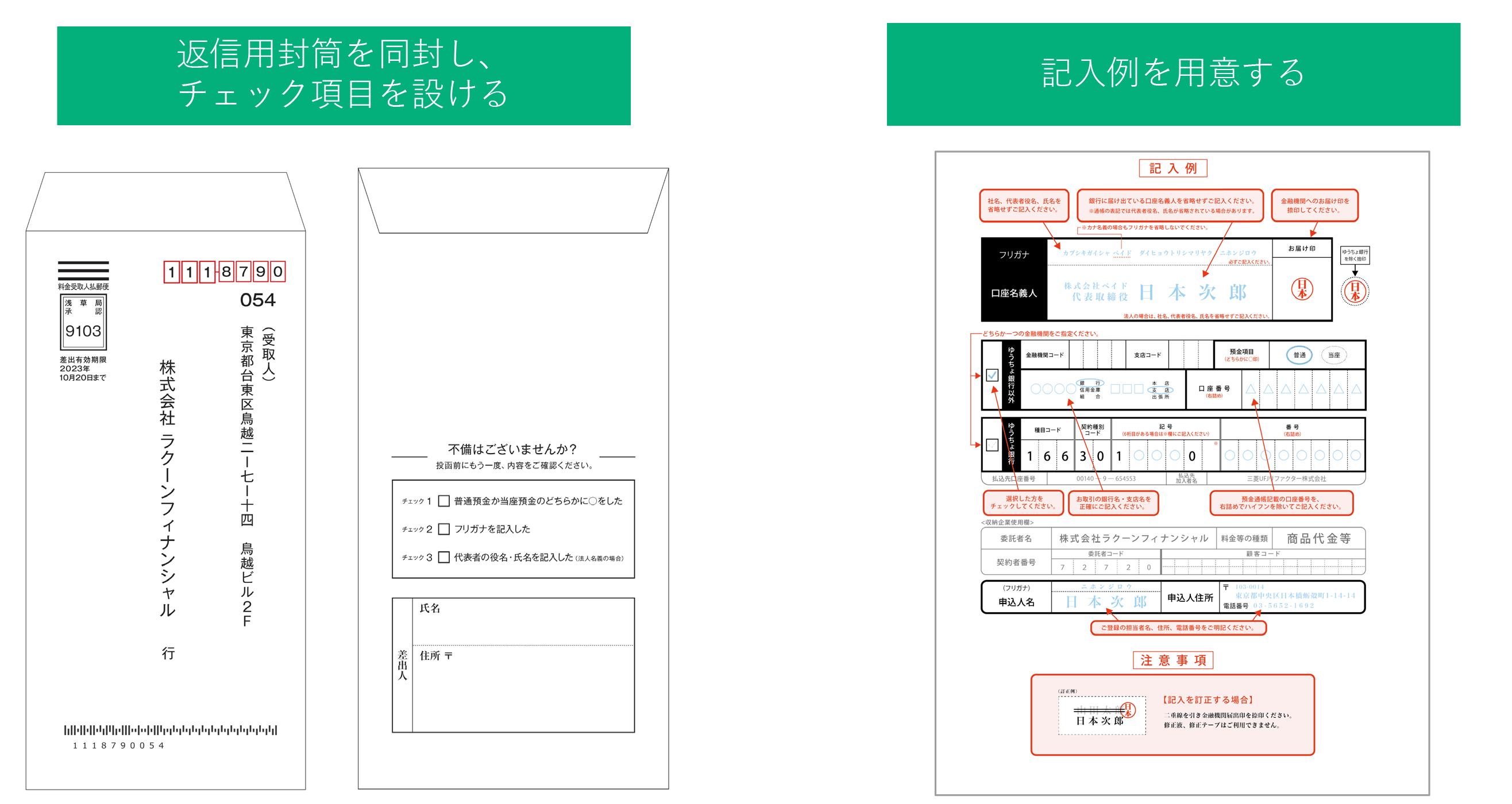

不備をなくす対策として、同封する返信用封筒にチェック項目を設ける、記入例を用意するなどを検討しましょう。

また振替依頼書のやり取りは原則郵送のため、事業者だけでなくお客様にも郵送コストが発生してしまうことも留意すべきポイントです。

請求データ作成時にミスをしないための対策が必要

請求データを作成するにあたり、エクセルなどを使って複数のデータ(顧客情報、当月の請求金額、引落口座情報)の紐づけをするとなると、行ずれなどのミスが発生する可能性が高くなります。誤った金額で引き落としが実行されてしまうと信用問題にもなるため、厳重な注意が必要です。

代行会社を利用することで、システム開発をしなくても口座振替を導入できますが、データを作成する手間とミスのリスクを考えると、これらの情報を一元管理できるシステム開発をすることが理想的です。

未払いが発生したら督促業務のコストが発生する

引き落としができなかった場合に発生する督促業務は、営業が担当することが多いです。貴重なリソースが督促業務に割かれてしまうと営業活動に専念できなかったり、心理的負担が大きい業務のためモチベーションの低下に繋がったりしてしまいます。

また小口取引の場合は、督促にかかるコストが割高です。取引件数が増えるにつれて未払いも増えてしまうと、収益を圧迫する恐れもあります。

口座振替の運用ハードルを解決するPaidとは

BtoB掛売り決済サービス「Paid(ペイド)」は、口座振替・請求書払い(銀行振込)に対応した企業間決済サービスです。口座振替の手続きだけでなく、請求書払いにおける与信審査、入金確認、代金回収まですべての請求業務を代行。取引先が未払いでも、Paidが代金を100%お支払いします。

Paidのメリット

- Paidの利用審査は5営業日程度で終わり、審査を通過すればすぐに口座振替を導入できます。

- 振替依頼書の送付や回収、記入漏れのチェックだけでなく、不備があった際のやり取りもすべてPaidが行うので、貴社には手間が発生しません。

- 口座情報もPaidが管理するため、事業者のデータベースに登録不要です。請求データも、どのお客様にいくら請求するかを登録するだけでいいので、請求ミスのリスクも削減できます。

- 引き落としが失敗した場合の督促もPaidが行います。メールや電話で丁寧な督促を行うため、高い回収率を実現できます。

関連記事:定額請求の管理や口座振替の手続きの手間が削減され、業務が楽になりました~株式会社コタム

まとめ

口座振替はお客様にとっても事業者にとってもメリットのある決済方法です。回収率が高いというメリットもあるためぜひ導入したい決済方法ですが、導入後には口座振替依頼書のやりとりや請求データの作成、引き落としが失敗した場合の督促業務が発生します。これらを自社で対応するにはハードルが高いということを認識したうえで、口座振替の導入を検討すべきでしょう。